由于a股市场表现不佳,股票型基金净值在一年多的时间里从顶峰跌到了谷底。基金投资者和基金经理都在经历投资生涯中最艰难的时刻。

Wind数据显示,截至5月6日,今年以来,普通股票型基金指数和偏股混合型基金指数分别下跌了23.84%和23.68%。如果从2021年最高点计算,平均股票型基金指数和偏股混合型基金指数最大回撤分别为30.07%和30.19%,已经超过2018年的回撤。

在市场近4000只主动股票型基金中,高达三分之二的基金净值是今年成立以来的最大回撤。这其中,既有历经多轮牛熊、大起大落超过10年的老牌基金产品,也有近年来因为严格控制回撤而被称为“画线派”的热门基金。自去年净值高点以来,1200多只主动股票型基金产品回撤超过35%,多达79只基金回撤超过50%。

现在,对于基金投资者来说,无疑是一个艰难的时刻。人民应该如何回应?

回顾过去,主动股票型基金在2007 -2008年和2015 -2016年经历了更严重的撤退。但从主动股票型基金的净值曲线不难发现,虽然市场经历了各种震荡,但偏股混合型基金指数和普通股票型基金指数仍然呈现长期上涨趋势。对于大多数基金来说,时间可以熨平大幅回撤。

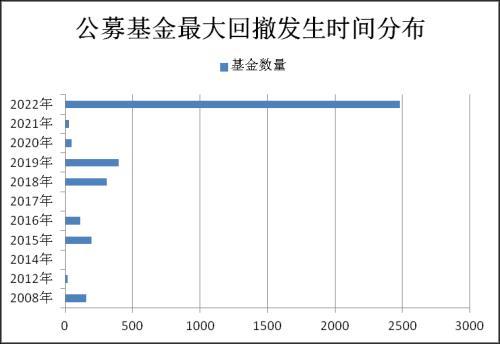

今年,2000多只主动股票型基金创下了最大回撤的新纪录。

5月6日,上证综指守住3000点,31只申万一级行业指数全部墨迹未干,3789只主动股票型基金当日亏损,其中57只基金净值再次刷新历史最大回撤纪录。4月底,上证综指一度跌破3000点,投资者情绪跌至冰点。剔除今年成立的基金,共有3746只主动股票型基金,其中2124只主动股票型基金刷新了历史最大回撤纪录,这意味着近期有56.7%的基金产品净值刷新了成立以来的最大回撤纪录。

如果拉长时间间隔,2480只主动股票型基金产品创下了今年成立以来的最大回撤纪录,占比高达三分之二。

值得注意的是,2122只基金产品净值在2021年创下历史新高后,开始出现不同程度的回调。其中,739只产品自2021年2月以来一路震荡下跌,1339只基金产品在2021年下半年陆续进入振荡回调模式。也就是说,对于很多投资者来说,早在去年2月就开始遭受基金净值下跌的痛苦。从2021年下半年开始,越来越多的投资者开始感受到基金净值下跌带来的痛苦。这种焦虑在今年4月底达到顶峰。

这种煎熬的背后,是近年来公募基金行业的迅猛发展。近三年来,基金公募规模不断增长,新成立基金超过4000只,不少新基金净值一路高歌猛进。与此同时,很多新手投资者也在涌入。这么多基金面临史上最大回撤。对于这些新手投资者来说,他们正在承受投资生涯中第一次大回撤带来的困扰。

除了投资者,许多基金经理也在经历职业生涯中最艰难的时刻。根据Wind的数据,目前的基金经理中,基金经理的平均任职年限仅为4年,拥有5年以上工作经验的基金经理不足1000人。在主动偏股型基金中,只有300多位基金经理在一只产品上工作了5年以上。历史上最近一次大幅回撤发生在2015年至2016年间,大部分基金经理尚未开始投资生涯。

从今年的基金一季报中也可以发现,两位基金经理都很少反思过去的投资思路,基金经理直言对净值下滑深感焦虑。

基金能否走出“最黑暗的时刻”?

投资者的焦虑在于:基金被套后,还能不能还?

在今年创下成立以来最大回撤纪录的2480只基金产品中,2016年之前成立的基金只有234只。可见,很多历史悠久的基金产品的历史最大回撤记录并没有被打破。具体数据显示,156只基金产品的最大回撤记录停留在2008年,306只基金的最大回撤记录停留在2015 -2016年。

具体来看,投资a股的主动股票型基金中,最大回撤超过60%的产品有222只。这些基金的最大回撤起始时间主要集中在2007年和2015年。

中国券商记者查阅了两次最大回撤期间的基金净值走势,数据显示多数基金能够走出最大回撤,净值创历史新高。具体来说:

在2009年之前成立的265只主动股票型基金中,有232只基金的净值复权在2021年之后创下历史新高。仅有一只基金产品的净值从未超过2007 -2008年的净值高点。这只基金净值波动较大,2018年最大回撤率接近70%。好在基金经理力挽狂澜,抓住了2019年和2020年的白马股大行情,基金净值迅速修复,距离2021年的历史峰值仅差7%。即使该基金今年面临大撤退,但对于大多数在2020年前持有该基金的投资者来说,它仍然是有利可图的。

在2017年之前成立的1612只主动股票型基金中,有1487只基金的净值在2021年之后创下历史新高,仅有95只基金的净值最高点停留在2017年之前,也就是说,如果投资者在上述基金的净值最高点买入,仍然无法回本。幸运的是,2021年后95只基金产品的最佳净值,距离2015年创造的历史峰值一度不足10%。

有基金经理表示,牛市的收益和回报几乎都来自熊市的坚持和勇气。从偏股混合型基金指数和普通股票型基金指数的表现也可以看出,虽然市场经历了各种震荡,但是净值曲线仍然呈现长期上升趋势。

Wind的数据显示,2021年后主动股票型基金95%的复权净值创历史新高,这意味着2021年前买入的基金95%有机会平仓。

我们无法预见未来,但从历史数据来看,对于大多数基金来说,时间可以熨平大幅回撤。

一个“被套牢”的基金要多久才能回到原来的价值?

有基金人说过,时间是基金投资最好的朋友。如果不幸在基金净值最高点入市,需要多久才能“托起”基金?

在2007年之前成立的主动股票型基金中,如果在基金净值最高时入市,在2007 -2008年的最大回撤后,平均需要2000个交易日才能回本,也就是说,大部分基金会在2015年的牛市中创出净值新高。净值恢复最快的基金,仅用191个交易日就能重回巅峰。这只基金是灵活配置型基金,股票仓位从2007年的40%逐步下降到2008年底的10%以下。即使在低位运行,2008年最大回撤仍高达30.19%。然后股市见底,开始反弹。2009年基金也是一路加仓,股票仓位一度超过80%。凭借其高仓位操作,其产品净值超过了2009年8月的前期高点。

值得注意的是,在大盘大幅下跌时,大部分基金都难逃大幅回撤的命运。但市场见底反弹后,基金净值恢复速度差异较大,敢于调仓的基金经理表现突出。

在2015-2016年间经历最大回撤的700多只主动股票型基金中,有40只基金的净值在一年内恢复到回撤前的位置,而2018年的弱市拉长了基金的最大回撤,拖累了基金净值的恢复速度。数据显示,2015年之前成立的基金中,超过600只基金平均花费了1000个交易日,净值从最大回撤中恢复。

然而,以上是已知的最坏情况。如果不在基金净值最高点买入,大部分基金的回报时间会远远小于上述预估时间。即使从2007年和2015年的两次高点算起,最高收益率仍为152%和45.24%,不仅成功修复了回撤带来的损失,还分别拥有7.39%和6.93%的最高年化收益率。

不难看出,大部分基金的净值能否超越前期高点,与市场紧密挂钩。a股市场牛市短熊市长,大部分都是熊市时间,而牛市极短,基金净值表现也是如此。这种情况决定了等待是一种煎熬。

什么样的基金修复净值最快?

基金依靠基金经理和全公司投研团队的专业支持,基金经理对风险的认识决定了投资风格和偏好千差万别。

一位业绩突出的顶级基金经理曾表示,承担回撤也是一种风险补偿,20%的回撤是可以承受的。如果不能容忍20%的回撤,就很难赚钱。这位基金经理还说,他2003年进入投资市场的时候,一入市就被股市的恐怖吓住了,于是就成了风险厌恶型投资者,对市场本身非常敬畏。

这种风险厌恶型基金经理的投资风格主要偏向于低估值,追求安全边际。当市场遭遇系统性暴跌时,被管理产品反而可以抵御市场下跌。当市场好转时,这类基金的净值很快就能恢复。如偏股型基金中,万家精选A、英大国企改革主题、中庚价值领航、安信价值驱动三年内收益为正,最新净值距离产品最高净值不足10%。中庚基金的邱东荣和安信基金的魏源都是价值投资者。

当市场好转时,具有择时建仓能力的低仓位玩家凭借仓位优势,有更大的修复净值的灵活性。当市场持续波动时,很多基金选择控制仓位,以避免市场大幅波动。天相投顾数据显示,2022年一季度,全市场偏股混合型基金平均可比仓位为68.47%,较上期下降2.94%。从历史上两次大回撤后的基金净值恢复速度来看,低仓位的基金净值恢复速度明显好于重仓。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。